付费用户数量连续第二个季度负增长,奈飞明年也要出带广告版会员了。

宏观环境的不景气给即将到来的二季度财报季蒙上了阴影,出乎意料的是,此前几个季度开门「拉跨」的奈飞(Netflix),这次却来了一个开门红。

美东时间 7 月 19 日盘后,流媒体巨头奈飞公布第二季度财报,期内订阅用户损失量低于预期,盈利数据也优于预期。财报发布后,奈飞股价大涨 7.35%,总市值升至 960 亿美元,最近四个交易日市值增加超过 180 亿美元,达到近 3 个月以来高点。

奈飞表现超出预期,主要归功于 5 月开播的科幻恐怖剧集《怪奇物语第四季》。上半部在 5 月 27 日上线后的首四周便录得 7.8 亿小时的观看时长,成为奈飞英语剧集收视冠军。下半部 7 月 1 日上线后,观看时长在发布后的一个月内就达到 13 亿小时,再次刷新刚刚创下的收视纪录。

受《怪奇物语》惊人表现提振,在财报会上,奈飞高层预计三季度用户数将净增长 100 万,上半年因俄乌冲突和竞争对手抢占市场造成的部分损失,有望得到弥补。奈飞联席 CEO Reed Hasting 也在财报会上乐观表示,奈飞正处于良好时刻,因为有线电视将在「5 到 10 年内消亡」。

但对奈飞,华尔街仍在观望。据智通财经,瑞信分析师 Douglas Mitchelson 给予奈飞「中性」评级,将目标价从 360 美元下调至 263 美元,麦格理分析师 Tim Nollen 维持对奈飞的「跑输大盘」评级,但将目标价从 150 美元上调至 170 美元。分析师们担忧,奈飞用户增长仍疲软,对共享账户和广告支持计划的收费也很难在短期内看到成效。

01 一季好剧拯救一季度财报

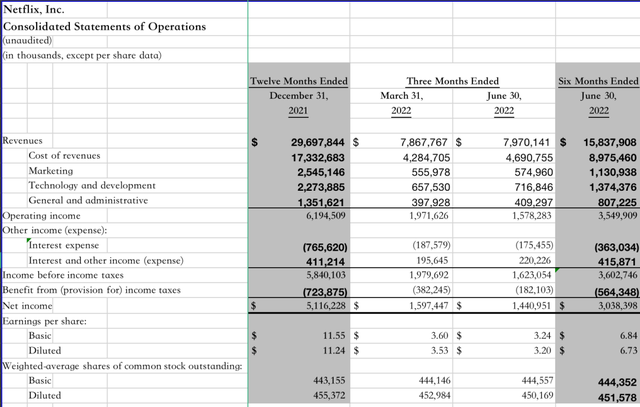

根据财报,二季度奈飞营收为 79.70 亿美元,与去年同期的 73.42 亿美元相比增长 8.6%,低于分析师预期 80.4 亿美元;净利润为 14.41 亿美元,与去年同期的 13.53 亿美元相比增长 6.5%;每股摊薄收益为 3.20 美元,去年同期为 2.97 美元,高于分析师预期 2.91 美元。

最受关注的是:奈飞本季付费用户流失 97 万,低于市场预期值 200 万,目前奈飞全球订阅用户数约 2.21 亿。

图片来源:奈飞财报

最近全球经济局势动荡,奈飞不出预料受到一定程度的冲击。在 19 日发布的致股东信中,奈飞表示,美元对大多数货币的汇率继续以历史性的速度走强,其中欧元兑美元最近二十年来首次跌至 1:1 以下,这对所有跨国美国公司来说是重大的不利因素,由于奈飞大部分费用是以美元计算的,因此不能从美元走强中获益,外汇波动影响经营利润,是公司盈利指引不及市场预期的主要原因。

在财报电话会上,奈飞首席财务官 Spencer Neumann 称公司整体业务增长仍然非常具有弹性,第二季度的表现基本符合此前预期。在营收,运营利润和现金流方面,如果不计美元升值的因素,营收增长大体符合预期表现,运营利润增长超出预期,每股收益略超出预期,现金流依然表现强劲,总体而言,公司在第二季度的表现基本符合预期。

图片来源:奈飞

对于是什么推动了奈飞付费用户数量的表现好于预期,在财报电话会上,奈飞联席 CEO Reed Hastings 提到,本季度奈飞在内容业务方面的执行情况非常好,包括《黑钱胜地》《怪奇物语》等作品获得了大量的观看,「如果要单拎一个原因出来说,可能会是《怪奇物语》的影响」。

《怪奇物语》是出自达弗兄弟的科幻恐怖剧集,每一季的故事主线都是围绕一群少年与一位具有超能力的少女联手对抗怪物展开,第四季上半部在 5 月 27 日上线后的首四周便录得 7.8 亿小时的观看时长,超越《布里奇顿家族》第二季的 6.6 亿小时,成为奈飞英语剧集收视冠军,第四季下半部于美东时间 7 月 1 日上线,观看时长在发布后的一个月内就达到 13 亿小时。

在财报发布前,《怪奇物语》对奈飞的影响就被华尔街分析师所关注。美银证券分析师 Nat Schindler 称, 如果 (第二季度) 奈飞因《怪奇物语》表现良好,除非其他的原创剧集能达到一样的高度,否则未来可能会比前几年受到更大的冲击。事实上,奈飞很快将面对挑战,HBO 将在 8 月发布的《权力的游戏》前传《龙之屋》,还有亚马逊将在 9 月推出的单集制作成本超 5800 万美元的《指环王》。

不过,受付费用户数量的表现好于分析师预期的影响,奈飞股价在盘后交易中一度飙升 17%,但在开盘后有所回落,最终收涨 7.35%,创下近三个月新高,但距离年初高点仍下降超过 60%。

02 选微软合作,顺便找个接盘侠?

继上一季度出现自 2011 年以来首次订阅用户负增长,付费订阅用户净减少 20 万后,奈飞在二季度继续流失了 97 万付费用户。

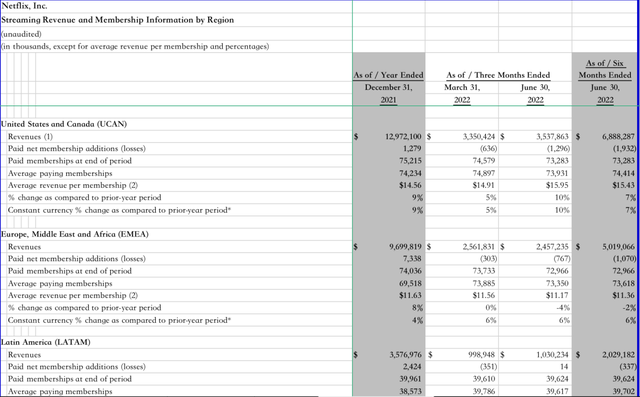

用户流失主要出现在北美、EMEA(欧洲、中东和非洲)地区等成熟市场,环比分别减少 130 万、77 万,亚太、拉美等新兴市场则有所增长,分别增加 108 万、1 万。

用户流失的部分原因在于涨价,但对奈飞来说这也是必然之痛。摩根士丹利分析师 Benjamin Swinburne 分析称,随着奈飞业务的成熟,每用户收入(ARPU)正在 「从次要驱动力转变为主要驱动力」。他预计奈飞在未来几年将继续提高价格,但他提醒说,市场有可能 「在未来看到比历史上更大的需求弹性,因为全球有更多的流媒体选择供消费者选择...... 而奈飞有溢价的存在。」

图片来源:奈飞财报

在美国和加拿大地区,Disney+每月订阅价格 7.99 美元,HBO max 每月订阅价格 11.99 美元,Amazon Prime video 每月 8.99 美元,再加上 HBO Max 与 Discovery+的合并价格为每月 14.99 美元,Disney+、Hulu 和 ESPN+捆绑订阅服务为每月 13.99 美元。

与竞争对手相比,奈飞的服务价格(标准会员价格 15.99 美元、高级会员价格上升至 19.99 美元)显然不具有优势,生存空间可谓进一步被压缩。一季度,就在奈飞付费订阅用户净减少 20 万的同时,HBO 和 HBO Max 流媒体服务增加了 300 万新用户。

不过,奈飞已选择微软作为全球广告销售和技术合作伙伴,将在 2023 年初左右推出带有广告的低价版本服务,以抵消部分用户取消会员服务带来的收入损失。另外,奈飞在匆忙宣布将推出带有广告的订阅选项的同时,在 5 月、6 月进行了两轮裁员,先后裁减 300 名、150 名员工,以缩减人力成本。

据 variety 报道,摩根士丹利分析师 Benjamin Swinburne 表示,奈飞此举有望在不牺牲单位经济效益的情况下增加额外的净用户,并利用广告 ARPUs 减少对上涨消费者价格的依赖,根据 Swinburne 团队计算的结果,Netflix 在美国可以对基于广告的计划收取 10 美元/月的费用,这可以产生 7 美元/月/用户的广告收入。「Netflix 最终可以利用高的广告 ARPUs 来有意义地降低其对消费者的价格点」。

Cowen 分析师 John Blackledge 也在 7 月 8 日的研究报告中预计,Netflix 凭借广告计划可能会在 2023 年增加 430 万增量的美国/加拿大用户。

对于奈飞选择微软而非 NBC Universal 与谷歌,有分析师对此有所质疑。毕竟在奈飞宣布将推出广告业务时,还没广告销售主管,「这个商业帝国中没有一个广告专家,但却为技术栈选择了广告合作伙伴」。

还有分析师认为奈飞如此选择可能是在为未来被微软收购做长期准备,投资机构 Needham 高级分析师 Laura Martin 对外媒表示,奈飞可能希望微软在消化其收购的动视暴雪之后,会转而收购自己,而其他公司要么没有足够的资金、要么可能会因受到监管限制而无法进行这项交易。

带有广告的低价版本服务对奈飞来说是全新的尝试,这推翻了其长期以来坚持的在服务中不出现广告的立场,也是对会员不用看广告的固有用户习惯的挑战,分析师普遍对此发展持谨慎乐观态度。

奈飞表示,其当前的首要任务是重新投资于核心业务,并投入于其新的增长机会,如游戏,然后是选择性的收购。7 月 19 日,Netflix 宣布已收购总部位于悉尼的 Animal Logic 公司,后者是一家动画工作室,曾制作过从《快乐的大脚》到《乐高电影》等热门作品,制作过的动画包括有得过奥斯卡提名的电影《月亮之上》和《克劳斯》。双方在声明里表示,此举将加速 Netflix 建立端到端动画制作能力的努力。