随着互联网金融的发展和金融监管趋严,风控能力强弱将直接影响金融机构的业务发展和平台安全。大数据风控作为新兴的金融科技,能够在用户画像、反欺诈、信用评级等方面大大提高金融机构的效率和风控能力,因此成为各大金融机构竞相发展的核心技术。作为国内四大金融科技集团之一的苏宁金融,依托集团资源和金融科技优势,近年来在大数据风控方面硕果累累,构建了包括大数据反欺诈平台、风控数据服务平台、风控决策平台、企业征信和风险预警平台在内的大数据风控矩阵,全面保障金融安全和业务发展。

随着互联网金融的发展和金融监管趋严,风控能力强弱将直接影响金融机构的业务发展和平台安全。大数据风控作为新兴的金融科技,能够在用户画像、反欺诈、信用评级等方面大大提高金融机构的效率和风控能力,因此成为各大金融机构竞相发展的核心技术。作为国内四大金融科技集团之一的苏宁金融,依托集团资源和金融科技优势,近年来在大数据风控方面硕果累累,构建了包括大数据反欺诈平台、风控数据服务平台、风控决策平台、企业征信和风险预警平台在内的大数据风控矩阵,全面保障金融安全和业务发展。

四大平台构筑风控矩阵

苏宁金融的大数据风控,是基于苏宁集团业务发展而来。作为一家有 29 年历史的零售服务企业,苏宁的业务积累丰富,覆盖了零售、金融、投资、地产、文创、体育、科技、物流等八大产业 6 亿多会员,拥有多元化、多层次、长跨度的海量数据,获取数据成本相对较低,这些都为苏宁金融布阵大数据风控平台提供了天然优势。近年来,围绕服务智慧零售核心和金融业务开展,苏宁金融逐步打造了大数据反欺诈平台、风控数据服务平台、风控决策平台、企业征信和风险预警平台,并以此构筑大数据风控矩阵。

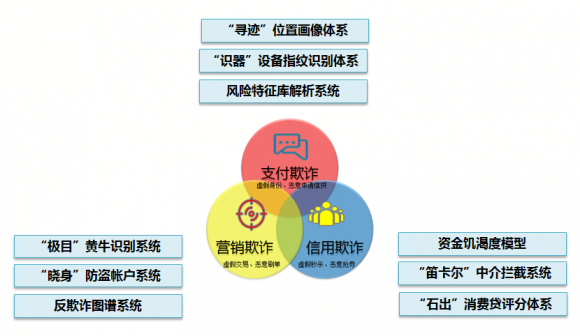

在大数据反欺诈方面,为防止支付欺诈,苏宁金融打造了「寻迹」位置画像模型、「识器」设备指纹识别体系、风险特征库解析系统;针对信用欺诈,打造了资金饥渴度模型、「笛卡尔」中介拦截系统、「石出」消费贷评分体系;为预防营销欺诈,打造了「极目」黄牛识别系统,「晓身」防盗账户系统、反欺诈图谱系统等。

在风控数据服务方面,基于自营金融业务数据以及苏宁生态体系数据,苏宁金融可提供金融黑灰名单、知识图谱、共债指数、可信白名单等数据风控服务。

在风控决策方面,苏宁金融基于客户自身数据、第三方数据及负面信息数据,帮助客户本地化开发规则模型,支持规则模型本地化全生命周期管理。在确保客户数据安全的同时,热部署能力使部署的规则可在 1 分钟内实时生效。如在输出产品图景 SaaS 云部署方面,苏宁规则热部署具备瞬时生效的能力,能够帮助客户快速覆盖整个信贷生命周期流程量化决策应用。

在企业征信和风险预警方面,苏宁金融以苏宁生态圈内的相关企业数据为基础和特色,融合各类外部工商、司法、舆情数据,对企业进行多维度、全方位的征信、监控和预警,并对行业态势做出预测,为合作伙伴提供企业信用尽调评分、企业风险预警、行业智库等企业征信和风险控制能力。

大数据风控成效突出

借助大数据风控矩阵,苏宁金融近年来在风控方面成效突出。譬如,「极目」黄牛识别系统于 2018 年上线,累计评估风险用户及行为超过 10 亿次,充分挖掘苏宁体系生态数据,可精准识别养账户、垃圾注册账户、行为异常账户、设备异常账户、黄牛账户、高危风险账户等,准确率达 92.7%。

「多普勒」企业风险预警系统引入了 500 多个维度的信息,全方位展示企业经营状况,使用企业知识图谱、爬虫支撑的企业客户资讯信息、行业数据分析、财务数据分析等,对企业贷款的贷前贷中贷后全过程进行风险监控,为业务开展提供支持。

企业征信方面,利用风控矩阵,提供的尽职调查服务可覆盖全国所有企业,监控贷款余额数百亿,已经预警 16000 余次,2018 年累计为企业减少上亿损失。

值得关注的是,苏宁金融还加快技术输出。由苏宁金融风险管理中心、大数据中心、金融科技事业部三大部门联合研发的「苏宁分」,基于大数据和机器学习算法技术,从身份特征、金融属性、消费行为、信用历史、履约能力来构建苏宁信用体系信息维度。目前,苏宁分已接入苏宁生态圈各体系业务,覆盖了 3.4 亿会员,为 6000 万+人群进行个人信用评价,为用户借贷、财富、便民、生活、消费等近百项生活应用提供信用评价参考。在外部应用方面,苏宁分已在「我的南京」APP 上线,为公共服务提供用户识别、运营、管理等功能。苏宁分还与南京市信息中心达成深度合作,未来将接入更多的公共服务。

总体来看,以上四大平台构筑的大数据风控矩阵,不仅保障了用户的交易安全和金融业务顺利开展,还拓宽了苏宁金融的服务领域。未来,秉承「全场景,更普惠」的服务宗旨,苏宁金融将继续坚持「科技驱动发展」的战略,不断迭代大数据风控技术,提高风控服务能力,保障金融安全,提升用户体验,助力实体经济发展。